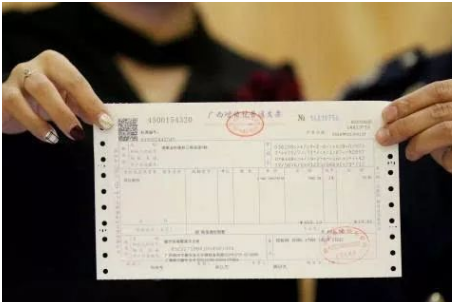

纳税人取得的虚假普通发票应如何处理,

更新时间:2019-04-26 09:35

纳税人取得的虚假普通发票应如何处理

答:中华人民共和国发票管理办法》

第三十六条违反发票管理法规的行为包括:

(一)未按照规定印制发票或者生产发票防伪专用品的;

(二)未按照规定领购发票的;

(三)未按照规定开具发票的;

(四)未按照规定取得发票的;

(五)未按照规定保管发票的;

(六)未按照规定接受税务机关检查的。

对有前款所列行为之一的单位和个人,由税务机关责令限期改正,没收非法所得,可以并处1万元以下的罚款。有前款所列两种或者两种以上行为的,可以分别处罚。

《中华人民共和国发票管理办法实施细则》

第四十九条下列行为属于未按规定取得发票的行为:

(一)应取得而未取得发票;

(二)取得不符合规定的发票;

(三)取得发票时,要求开票方或自行变更品名、金额或增值税税额;

(四)自行填开发票入账;

(五)其他未按规定取得发票的行为。

已在国家税务总局网站上标注全文失效的《企业所得税税前扣除办法》(国税发[2000]84号)规定:

纳税人申报的扣除要真实、合法。真实是指能提供证明有关支出确属已经实际发生的适当凭据;合法是指符合国家税收规定,其他法规规定与税收法规规定不一致的,以税收法规规定为准。

国家税务总局下发的《关于加强企业所得税管理若干问题的意见》(国税发[2005]50号)明确规定:

企业超出税前扣除范围、超过税前扣除标准或者不能提供真实、合法、有效凭据的支出,一律不得税前扣除。

因此,企业取得假发票属于未按规定取得发票的行为,由税务机关责令限期改正,没收非法所得,可以并处1万元以下的罚款。取得不合法的发票不能在税前扣除。

外省增值税发票由于密码区有污染认证不通过应如何处理?

答:《国家税务总局关于修订增值税专用发票使用规定的补充通知》(国税发200718号)规定,增值税一般纳税人开具增值税专用发票(以下简称专用发票)后,发生销货退回、销售折让以及开票有误等情况需要开具红字专用发票的,视不同情况分别按以下办法处理:

因专用发票抵扣联、发票联均无法认证的,由购买方填报《开具红字增值税专用发票申请单》(以下简称申请单),并在申请单上填写具体原因以及相对应蓝字专用发票的信息,主管税务机关审核后出具《开具红字增值税专用发票通知单》(以下简称通知单)。购买方不作进项税额转出处理。

企业收到的增值税专用发票由于污染造成无法认证,应由购买方填报《开具红字增值税专用发票申请单》,并在申请单上填写具体原因以及相对应蓝字专用发票的信息,经主管税务机关审核后出具《开具红字增值税专用发票通知单》。

纳税人取得的虚假普通发票应如何处理一般纳税人不得开具专票的情形”不知道大家是否都完全明白怎么来处理这个问题了。如果就这个问题同学们还需要深入了解,可以向我们善学会计的老师提出咨询,我们将给出最专业的解答。